Библиотека » Портреты » Александр Бузгалин

Осень 2008 года ознаменовалась многими различными событиями. Но два из них кажутся авторам этого текста не просто тесно взаимосвязанными, но символичными: в мире разразился по-настоящему глубокий экономический кризис и при этом резко возрос интерес к работам Маркса.

Вообще-то иные из марксистов уже так долго говорят о кризисе капитализма, что подавляющее большинство аналитиков перестало воспринимать их всерьез. Эти разговоры ведутся вот уже более полувека и стали напоминать известную притчу о пастухе, который все время кричал: «Волк! Волк!», а волка все не было и не было. Но однажды волк пришел…

Между тем серьезные марксисты в отличие от парт-полит-пропагандистов заговорили об угрозе мирового финансового кризиса и потенциальной возможности превращения его в мировой экономический кризис лишь относительно недавно – на рубеже веков. Именно тогда стало очевидным: отрыв фиктивного финансового капитала от нужд производства материальных благ и человеческих качеств достиг опасной черты.

И вот «волк» пришел. Кризис стал реальностью.

Кризис-2008: «Капитал» Карла Маркса стал наиболее востребованным экономическим сочинением.

Явление № 1. Впервые после долгого перерыва, вопреки всем рассуждениям mainstream’а об окончательном торжестве в новом веке механизмов рыночной саморегуляции разразился всемирный финансовый кризис, постепенно становящийся и кризисом экономическим. Причем кризис оказался на удивление «нормальным», очень похожим по всем основным параметрам на «обычный» циклический кризис, описанный в учебниках по экономической теории (политической экономии) еще в позапрошлом веке. Одновременное появление массы необеспеченных («плохих») долгов, паника на бирже и падение фондовых индексов, постепенно начинающееся сужение потребительского спроса и сокращение производства, рост безработицы плюс – совсем уж необычное для современной экономики явление – угроза дефляции (кризисного падения цен). И все это очень похоже на классическую картину кризиса, как она была описана (точнее – выведена из анализа природы капиталистической экономической системы) Карлом Марксом полтора столетия назад.

Явление № 2, вполне понятное в интерьере описанных выше событий: невероятный, лавинообразный рост интереса к марксистской теории вообще и «Капиталу» К.Маркса, в частности: общеизвестно, что эта книга раскупается в мире с удивительной скоростью.

Итак, Маркс вновь актуален. Назад, к «Капиталу»?

Будучи марксистами не по самоназванию, а по существу мы должны предостеречь легковерную публику и профессионалов. Здесь не все так просто. «Капитал» как таковой за эти полтора столетия существенно устарел. И это подтверждение правоты марксизма: наша методология и теория всегда требовала саморазвития и самокритики в соответствии с развитием самой жизни[2]. В ситуации с нынешним кризисом все это вполне подтверждается.

Прежде, чем обратится к анализу глубинных процессов и причин кризиса, напомним общеизвестные параметры кризиса. Началось все в США, что не случайно: претензии Осень 2008 года показала, что экономические кризисы по-прежнему реальность капитализма. И это неслучайно актуализировало марксистскую теорию. На Западе активно раскупаются работы Маркса. Тем важнее, на наш взгляд, показать, какие именно элементы методологии и теории классического и своременного марксизма и как помогают исследовать причины кризиса и пути его преодоления.

Кризис-2008: некоторые факты.

Прежде, чем обратится к анализу глубинных процессов и причин кризиса, напомним общеизвестные параметры кризиса. Началось все прежде всего в США, что не случайно: претензии этой экономической системы на роли «метрополии» в новой глобальной «империи» небезосновательны.

На рубеже веков в США развернулись меры про дерегулированию финансового сектора. Чуть позже начавшийся бум цен на недвижимость начал надувать огромный пузырь ипотечного кредитования. Параллельно с этим шло бурное развитие «теневых» (неконтролируемых непосредственно ФРС) финансовых институтов. Этот процесс надувания пузыря финансовых активов (превысившего к 2007 году мировой ВВП в 10 раз), не имевших реальных экономических основ должен был закончиться и он закончился. Падение цен на жилье стало спусковым крючком для всей последующей цепочки: свертывание межбанковского кредитования вследствие резкого падения доверия в в отношениях между финансовыми институтами, общее обострение проблем с кредитом, крах одного за другим нескольких крупнейших финансовых институтов (оно превратилось бы в обвал банкротств, если бы не триллионные вливания государств в экономики США, ЕС и т.п.)… Кризис покатился.

В настоящее время большинство экономистов признает, что перед нами экономический кризис со всеми его типичными симптомами. Коротко остановимся на основных из них.

Сокращение объемов и ужесточение условий кредитования, продолжающееся сворачивание активности в финансовом секторе, вплоть дол массовых увольнений. Бывший глава Bear Stearns в этой связи заявил 10 декабря 2008 г.: «Уолл-стрит прекратил свое существование». С начала кризиса, согласно данным от Bloomberg, финансовые компании во всем мире потеряли 980 млрд. долларов[3].

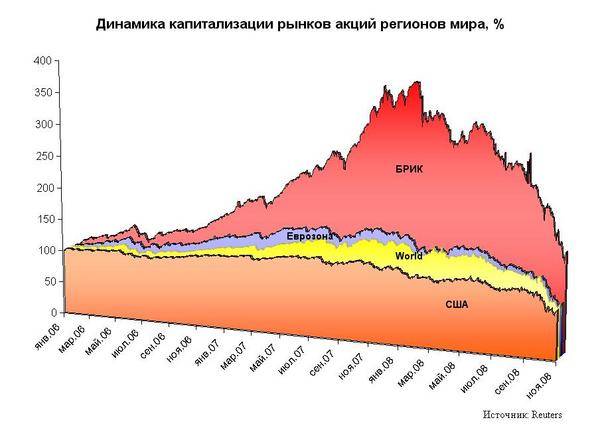

Резкое падение капитализации кампаний. Так, по итогам октября капитализация компаний, котируемых на биржевых площадках США, по сравнению с сентябрем снизилась более чем на 2423 млрд долл. (17,39%), сохраняя нисходящий тренд и в годовом выражении - снижение по сравнению с октябрем прошлого года составило более чем 7249 млрд долл., или 38,65%. Что же касается капитализации компаний Еврозоны, то тут налицо ускорение темпов снижения: по результатам октября суммарная рыночная стоимость компаний, котируемых на биржах Еврозоны, снизилась на 22,43% (почти на 1326 млрд долл.). В годовом выражении стоимость всех торгующихся на фондовом рынке компаний стран, входящих в состав зоны обращения евро, снизилась более чем на 5254 млрд долл., или на 53,40%. По итогам октября, снижение суммарной капитализации компаний стран БРИК составило более чем 1649 млрд долл. (27,06%), а по сравнению с 31 октября 2007 года капитализация снизилась более чем на 6287 млрд долл., или на 58,57%. В октябре лидерство среди стран БРИК сохранил Китай, капитализация фондового рынка которого снизилась за месяц меньше остальных стран блока – следует отметить, что за истекший месяц рыночная стоимость упала у всех стран БРИК. Так, по итогам октября, капитализация рынка Китая и Гонконга снизилась более чем на 923 млрд долл. (24,34%), а годовое снижение составило более чем 3864 млрд долл. (57,41%) (см. рис. 1).

Суммарная рыночная капитализация всех компаний мировой экономики за истекший ноябрь снизилась на 2008 млрд долларов (6,18%) по сравнению с предыдущим месяцем и сократилась на 29822 млрд долларов, то есть почти вдвое (на 49,44%) за год[4]

Рис. 1.

Источник: Reuters [5]

Резкое (хотя и неравномерное) падение фондовых индексов. Только за сентябрь S&P упал более чем на 10,6%, MSCI EM – на 20%, RTS – более чем на 30%. В последующие месяцы падение фондового рынка продолжалось, лишь изредка сменяясь кратковременными подъемами. В общей сложности Индекс Доу-Джонса сократился более чем на треть, американский индекс S&Р 500 в этом году снизился на 38% (что стало наихудшим результатом с 1937 года), индексы РТС сократились с 2290,51 (31 декабря 2007 г.) до 654,14 (30 ноября 2008 г.), т.е. на 73,4% индекс ММВБ сократился за тот же период с 1888,86 до 611, 32 или на 67,6%. Совокупные чистые активы открытых ПИФов за тот же период сократились со 134,96 млпд. Руб. до 49 млрд. руб. или на 63,7%[6]. В декабре 2008 г. в России началось резкое падение курса рубля, а Украине – крах гривны.

Параллельно начался рост бюджетного дефицита. В октябре 2008 года в США он составил 237,2 млрд. долларов (для сравнения: в октябре 2007 он составлял 56,8 млрд.). Не менее радикально вырос и государственный долг (См. рис. 2).

Рис.2

Источник: Федеральное Казначейство США

Все это, естественно, привело к резкому ухудшению ситуации в финансовом секторе в целом, вызвав значительные потери банков и других финансовых институтов (см. рис. 3).

Рис. 3.

Источники: IMF, Bank of England[7].

Чуть позже стала очевидной рецессия в производстве. По официальным данным в США она оставила в 3 квартале 2008 года менее 1%. Однако на самом деле ситуация гораздо пессимистичнее. Простейший анализ, проделанный Сергеем Егинянцем, показывает, что при элиминировании «работы на склад», чистого экспорта и огромного взлета оборонных расходов спад составил 4,4%, а это уже серьезно[8].

Если посмотреть на долгосрочный тренд, то картина станет еще более впечатляющей. Как отмечает тот же автор, «в среднем за последние 10 лет годовые темпы роста штатовского душевого ВВП упали до 0.69% - ничего подобного не отмечалось ни разу за последние как минимум полвека (но скорее даже за весь послевоенный период); причём текущий кризис вкупе с выбытием из статистики хороших данных за 1999 год грозит через год-два отправить означенный показатель возможно даже в минус. Собственно, это и есть подлинный итог четвертьвековой деятельности неолибералов во власти – и он сильно смахивает на такой же результат таких же шарлатанов от экономики за 1920-е годы», - завершает свой анализ С.Егинянц [9] (См. рис. 4).

Рис. 4.

Источник: Бюро экономического анализа Министерства торговли США

В Западной Европе рецессия началась так же в финансовой сфере и ознаменовалась падением котировок многих корпораций. Но уже во 2 и в 3 квартале 2008 года кризис стал и экономическим, ознаменовавшись началом снижения ВВП[10]. Во втором квартале он упал до -).2%, в третьем уже до -0,9%. Если посмотреть на объем ВВП ЕС в сентябре 2008 по сравнению с сентябрем 2007, то он составит – 2,4%. Согласно данным европейского статистическое агентства Eurostat экономика 15 европейских стран, валютой которых является евро, вступила в третьем квартале текущего года в стадию рецессии.. Во Франции в октябре промышленное производство сократилось сразу на 2.7% против сентября и на 7.5% против октября 2007 года, а настроения в отрасли упали до минимума с начала исследования в 1987 году. Весьма печальны были также показатели производства в Италии (-1.2% за месяц и –6.9% за год), Германии (-2.1% и –3.8%) и Еврозоне в целом (-1.2% и –5.3%).

Такие же процессы разворачиваются практически во всех странах мира (см. табл. 1).

Табл. 1

|

Темпы роста в % к соответствующему кварталу предыдущего года |

||||||

|

III 07 |

IV 07 |

I 08 |

II 08 |

III 08 |

IV 08 |

|

|

США |

4.8 |

-0.2 |

0.9 |

3.3 |

0.9 +/- 1.7 |

0.7 +/- 2.2 |

|

Япония |

1.0 |

2.4 |

3.2 |

-2.4 |

2.4 +/- 2.8 |

1.4 +/- 2.8 |

|

Еврозона |

2.5 |

1.4 |

2.9 |

-0.8 |

0.4 +/- 1.3 |

0.8 +/- 1.6 |

|

Германия |

2.4 |

1.4 |

5.2 |

-2.0 |

0 +/- 2.1 |

0.1 +/- 2.3 |

|

Франция |

2.7 |

1.5 |

1.6 |

-1.2 |

0.2 +/- 1.4 |

0.6 +/- 1.8 |

|

Италия |

0.6 |

-1.7 |

2.0 |

-1.1 |

0 +/- 1.7 |

0.6 +/- 2 |

|

Великобритания |

2.3 |

2.2 |

1.1 |

0.2 |

-0.3 +/- .2 |

-0.4 +/- 1.2 |

|

Канада |

2.3 |

0.8 |

-0.8 |

0.3 |

0.8 +/- 1.6 |

2 +/- 1.9 |

|

G7 |

3.2 |

0.6 |

1.8 |

0.8 |

0.8 +/- 1.8 |

0.7 +/- 2 |

Источники: OECD Economic Outlook 83, OECD Calculations

(По материалам доклада И.А. Розинского на Научном совете МГУ им. М.В. Ломоносова 30 октября 2008 г.)

В области занятости ситуация так же остается далеко не благоприятной. В США один из основных показателей, улавливающих краткосрочный рост безработицы – число первичных заявок (за неделю; средняя за четыре недели месяца) – изменялся следующим образом: июль 2008 г. – 340 000 заявок, октябрь 2008 г. – уже 475 000, ноябрь – 516 000. Только в промышленности США занятость за третий квартал сократилась более чем на 200 000 чел. [11].

Массовым явлением стало замедление инфляции и даже падение цен производителя. Так, в США снижение потребительских цен в США стало рекордным за 61 год. Потребительские цены в этой стране в октябре 2008 года снизились на процент, что стало рекордным падением с 1947 года, когда начала фиксироваться статистика, сообщает Bloomberg. Инфляция замедлилась до 3,7 процента в годовом исчислении. В сентябре этот показатель составлял 4,9 процента. Ранее стало известно, что цены производителей в США снизились на 2,8 процента, что также является максимальным снижением с 1947 года. Причиной этого стало падение цен на нефть, которые в октябре 2008 года уменьшились почти вдвое. Ранее стало известно, что цены производителей в США снизились на 2,8 процента, что также является максимальным снижением с 1947 года. Причиной этого стало падение цен на нефть, которые в октябре 2008 года уменьшились почти вдвое[12].

Весьма впечатляющим является свертывание потребительских расходов (только один пример: покупки автомобилей в США – в расчете на душу населения – в конце 2008 г. опустились до уровня более чем полувековой давности и т.д.)[13].

Россия вопреки уверениям властей не стала исключением. Резкое падение индексов фондового рынка, свертывание деятельности банков, начало массовых увольнений или сокращения рабочей недели – все это становится правилом и для нашей страны.

Так, в связи с серией приостановок торгов на российских торговых площадках, в октябре объём торгов на ММВБ упал более чем наполовину: если в августе среднедневные обороты биржи составляли около 150 млрд. рублей, то в октябре они упали до 60 млрд. По итогам октября российский фондовый рынок продемонстрировал худшие результаты среди всех рынков мира. Согласно данным, опубликованным Центральным банком России, в IV квартале 2008 года российским компаниям предстояло выплатить зарубежным кредиторам $47,5 млрд.; в 2009 году сумма внешних выплат должна была составить $115,7 млрд. С учётом процентов российские банки и компании должны выплатить инвесторам и кредиторам до конца 2009 года 163,2 млрд. долларов, что составляет четверть всех внешних обязательств РФ. За два наиболее критичных месяца (начало августа — начало октября 2008 года) капитализация российского фондового рынка снизилась на 51,7 %, в то время как капитализация фондовых рынков развивающихся стран в целом упала только на 25,4 %.

Ухудшилась и ситуация с золотовалютными резервами страны. 19 ноября Председатель ЦБ С. Игнатьев сообщил Госдуме, что за сентябрь и октябрь золотовалютные резервы снизились на 97,6 миллиарда долларов, т.е. более чем на 1/6 [14]. По данным М.Делягина в финансовом секторе России идут увольнения, реальном секторе России начался переход ряда предприятий на 4 дневную рабочую неделю с соответствующим сокращением заработной платы[15].

Однако официально наличие кризиса в России было признано только в декабре 2008 г.[16], когда Минэкономразвития официально заявил о начале рецессии, хотя экономисты уже давно говорили как о многочисленных признака спада, так и о «неточности» российской статистики.

Все основные параметры классического кризиса, на первый взгляд, на лицо. Как и легко наблюдаемые отличия: кризис начался в финансовой сфере, с самого начала сопровождается мощными антикризисными регулирующими мерами государства и т.п.

Так встает интереснейшая проблема: почему после более чем полувекового развития без значительных спадов мировая капиталистическая экономика вновь оказалась в условиях глубокого всестороннего всемирного кризиса?

Принципиальный ответ современного марксизма на этот вопрос относительно прост: капиталистическая социально-экономическая система, пройдя по спирали «отрицания отрицания» вернулась (в новом качестве) к тому состоянию, для которого были имманентны мощные внутренние кризисы. Уточним. После падения советской системы и постепенно начавшегося демонтажа социальных ограничений и государственного регулирования капитализм стал постепенно возвращаться к состоянию, напоминающему эпоху классического монополистического капитализма конца XIX -начала XX века. В условиях снятия многих антикризисных регуляторов (один из наиболее очевидных примеров – отмеченное выше нарастание дерегулирования в финансовой сфере) вновь актуализировались «классические» причины кризиса, хаактерные для «свободного» рынка (классического капитализма). Кроме того, они оказались мультиплицированы новыми причинами, включая новый виток развития виртуального фиктивного финансового капитала как господствующей в условиях современного рынка экономической силы.

Рассмотрим эти причины по порядку, взяв за основу логику классической марксистской теории кризиса, показывая всякий раз (естественно, очень бегло, штрихами) основные модификации, которые претерпел капитал в новом веке.

Противоречия товара. Глубинные предпосылки кризиса или почему бизнес осенью 2008 г. начал требовать государственной поддержки

Сейчас уже мало кто помнит классическую марксистскую теорию кризисов, поэтому некоторые напоминания о ней станут необходимой частью нашего анализа. Все начинается – и в этом специфика Маркса, который не постулирует, а выводит все основные положения своего грандиозного сочинения – с анализа товара. Именно здесь содержится ключ ко всему последующему анализу капиталистической экономики и потому ключ к пониманию кризисов.

(В скобках заметим: у Маркса нет особой теории кризиса. Теория кризиса и теория капиталистического способа производства есть одна теория).

Итак, теория товара Маркса предполагает, в частности, то, что труд в условиях этой системы носит двойственный характер.

С одной стороны, это частный труд – труд обособленных производителей, где каждый работает абсолютно независимо от других, за свой счет, на свой страх и риск, не зная, сколько его товара будет куплено, по какой цене и будет ли куплено вообще. Отсюда, в частности, такие фундаментальные свойства рыночной системы как возможность обогащения и разорения, конкуренция и т.п. важнейшие черты и стимулы развития рыночной системы.

С другой стороны, в условиях товарного производства все производители соединены системой общественного разделения труда. Здесь каждый производит товары не для себя, а для другого и потому все зависят друг от друга и от пропорционального развития всей системы в целом.

Как разрешается это противоречие товарного производства? Только посредством обмена продуктов как товаров на рынке. Признал рынок произведенные каждым агентом рынка на свой страх и риск продукты общественно-необходимыми (акт купли-продажи совершился успешно) – система товарного воспроизводства работает нормально. Не признал какую-то часть из них необходимыми (а именно это и происходит на многих рынках) – вот он, кризис.

Вот здесь – в этой основе товарного производства и обмена как единого процесса воспроизводства – и лежит самая глубокая (и вместе с тем самая абстрактная) тайна экономических кризисов капитализма. В этой системе пропорциональность, сбалансированность экономики устанавливаются не непосредственно, а только апостериори, «задним числом», в результате стихийного столкновения товаров на рынке.

Но это еще не объяснение кризисов. Это только показ того, почему при капитализме в принципе возможен кризис перепроизводства (недопроизводство в этой системе быстро и просто компенсируется ростом цен; проблема же перепроизводство простым падением цен не решается; но об этом позже). Кстати, здесь же лежит и самая глубокая (и потому, намеренно повторим, самая абстрактная) тайна всех шагов антикризисного регулирования: сделать так, чтобы производитель имел общественные, а не рыночные гарантии производства (гарантированные инвестиции, дешевые кредиты и т.п.) и реализации своей продукции (государственные закупки или «хотя бы» кредитование реализации).

Отсюда некоторая абстрактная закономерность, выведенная Марксом 140 лет назад: чем глубже обособленность производителей (mainstream бы сказал: чем более совершенна конкуренция), тем больше потенциал кризиса. Чем более точно и полно производство и обмен ориентированы на действительные общественные потребности, тем менее вероятен кризис перепроизводства.

Совсем недавно эти слова казались анахронизмом, верхом старомодности. А в октябре 2008 г. глава ФРС США на весь мир заявил, что причина кризиса – в чрезмерном доверии к механизмам саморегулирования рынка. Гораздо важнее, однако, другое доказательство: чего жаждут в условиях кризиса представители капитала, бизнесмены-практики? Они требуют не отказа государства от какого бы то ни было регулирования, а вливания в экономику гигантских общественных ресурсов с целью… непосредственно-общественного гарантирования своего выживания. Здоровый рефлекс капитала говорит устами взалкавших 700 млрд. долларов (в последний месфц года в этой стране заговорили о гарантиях на более чем 2 трлн. долларов) бизнесменов США, 1,3 триллиона долларов бизнесменов ЕС, более 100 млрд. долларов бизнесменов России – рыночный механизм саморегулирования не работает. Нужны непосредственно-общественные регуляторы, гарантирующие априори общественную необходимость того, что они производят или того, чем они спекулируют. И вот государства выкупают «плохие долги», чтобы защитить бедных финансовых спекулянтов от разорения…

Деньги и абстрактная возможность кризисов при капитализме. Финансовый кризис как относительно самостоятельное явление

Следующий шаг в анализе возможности кризиса (напомним, мы о необходимости этого явления не сказали еще ни слова) связан с возникновением денег. Для Маркса деньги – не просто некий механизм, создающий удобную форму обмена. Не просто некое количество знаков стоимости, которое должно урегулировать так, чтобы не нарушались пропорции товарного обмена. Для Маркса товар и деньги есть две стороны производственного отношения, обусловливающего определенные принципы функционирования рыночной экономики и ее противоречия. Одно из таких противоречий связано с функцией денег как средства обращения. В самом деле, в акте обмена двух товаров (акте купли-продажи) деньги – всего лишь мимолетный посредник. Как таковые они могут быть заменены всего лишь некоторым символом стоимости - бумажным или (в современных условиях все чаще) виртуальным знаком. Более того, в формуле Т – Д – Т акты Т – Д и Д – Т в принципе могут оказаться разорваны во времени и в пространстве. По мере дальнейшего развития денег и обретения ими функции средства платежа (появление кредитных денег) этот потенциальный разрыв все более становится правилом. Так возникает простейшая определенность проблемы реализации как одной из важнейших проблем рыночной экономики вообще и капиталистической экономики в частности. В условиях капитализма кому-то всегда не хватает денег, кто-то всегда не может продать товар и там и тогда, где и когда в силу некоторых обстоятельств (о них ниже) масса этих жаждущих, но не способных обрести деньги (или хотя бы дешевый кредит) товаровладельцев становится критической, там и возникает кризис перепроизводства. Там и тогда эти товаровладельцы (бизнесмены, выражаясь современным языком) начинают требовать от правительства (ибо больше не от кого: свой брат частник просто так или задешево ни копейки не даст!) дешевых кредитов и субсидий.

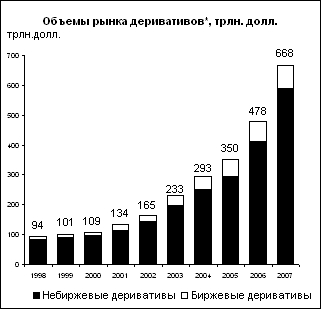

Это абстрактная марксистская теория. Но для сегодняшнего анализа этих классических положений Маркса крайне мало. Мир существенно изменился и одно из таких фундаментальных изменений – формирование огромного финансового сектора. Последний термин, вообще-то говоря, не слушком строг, хотя и типичен для исследований на заданную выше тему. Для придания нашему изложению строгости авторы хотели бы уточнить его: далее мы будем говорить не столько о некотором секторе экономики, в котором осуществляются финансовые операции, сколько о капитале, осуществляющем вложения в финансовые трансакции и получающем от их осуществления некоторые прибыли и/или убытки. Так вот, этот – финансовый - капитал в последние десятилетия стал превращаться в относительно самостоятельный и самодостаточный. Более того, он стал расти темпами, существенно опережающими динамику капитала в сфере так называемого «реального производства» (статистически его обычно отображают как нефинансовый сектор). Цифры этого роста хорошо известны и они впечатляют Если в 1980 году мировые финансовые активы (акции, негосударственные долговые обязательства, государственные долговые обязательства, банковские вклады) были примерно равны мировому ВВП (12 и 10 трлн. трлн. соответственно[17]. С учетом вторичных дерривативов объем финансовых активов будет превышать мировой ВВП уже в 12 раз. (см. рис. 5).

Рис. 5

* Без товарных деривативов

Источник: BIS[18]

Таким образом, можно констатировать, что в мировой экономике появилась гигантская надстройка, в которой происходит относительно самостоятельное движение финансового капитала как обособившейся формы капитала вообще.

Что же стоит за феноменом отрыва финансового сектора от реального?

В глубине этого явления скрыты противоречия нового типа финансового капитала и его нового места в системе отношений глобального капитала, развернувшиеся в конце XX - начале XXI столетия[19]. Но не о них сейчас речь. В этом тексте отметим только хорошо известный парадокс.

С одной стороны, капитал, занятый в сфере финансовых трансакций, самостоятелен и обособлен в своем функционировании. И вплоть до кризиса-2008 эта сфера, действительно, казалась самодостаточной…

Однако сегодня выясняется, что, с другой стороны, эта самостоятельность относительна. При этом многим аналитикам, совершающим ныне сие продиктованное радикально изменившейся практикой «открытие», невдомек, что марксисты (а вслед за нами и многие знавшие и не знавшие Маркса теоретики ХХ века) доказали эту относительность и показали ее основания полтора столетия назад. Мы еще вернемся к более строгому обоснованию этого вывода в связи с анализом фиктивного капитала, но уже сейчас, оставаясь на уровне исследования товара и денег, мы можем вслед за Марксом указать на то, что деньги (не золото, как товар, на создание которого затрачен общественно-необходимый труд, а деньги как посредник обмена, бумажный или виртуальный знак) не есть богатство вне системы отношений товарного производства, системы производства товаров. Деньги как средство обращения есть всего лишь знак стоимости, а стоимость есть овещененный в товаре общественно-необходимый труд.

Посему с точки зрения Маркса только эта стоимость может в дальнейшем распределяться и перераспределяться в любых других сферах экономики, в том числе в финансовом секторе, деятельность в котором сама по себе стоимости не создает[20]. Все богатство, «вращающееся» в финансовых сферах с очки зрения марксистской теории есть не более чем перераспределение стоимости, созданной в реальном секторе. При этом (и это уже не Маркс, а марксизм последних десятилетий) современное производство характеризуется столь высокой производительность труда, что созданного в нем стоимостного богатства хватает и на всех спекулянтов, и на всех хозяев, и на всех тружеников финансового сектора. Финансовый капитал как таковой (за вычетом относительно небольшой доли расходов, необходимых для ведения деятельности, повышающей эффективность «реального сектора» создает лишь… фиктивный капитал, крайне своеобразную «ложную социальную стоимость».

В условиях относительно стабильной экономики прошлых лет эта теоретическая модель казалась априори ложной или, в лучшем случае, безнадежно устаревшей. Квалификация едва ли не четверти работников (причем наиболее квалифицированных и высокооплачиваемых) и самых «эффективных» предпринимателей как людей, создающих лишь фиктивное богатство, выглядела как очевидно неадекватная практике теоретическая конструкция.

Кризис резко изменяет ситуацию: фиктивность создаваемого в финансовом секторе богатства начинает обнаруживаться с ужасающей быстротой. Казавшиеся очевидно высокодоходным вложение в финансовые активы и сами эти активы, выглядевшие очевидно общественно признанным богатством превращаются в ничто. Бумажное (точнее, в сегодняшних условиях, виртуальное) богатство становится тем, что оно есть на самом деле – бумагой или всего лишь виртуальной, в воображении существующей реальностью.

Это богатство исчезает с пугающей легкостью: только за первые месяцы кризиса капитализация массы фирм сократилась на десятки миллиардов долларов. Только российские олигархи потеряли едва ли не треть своей собственности, оказавшейся… мыльным пузырем.

Так кризис доказывает правомерность трудовой теории стоимость и относительную самостоятельность денег выступающих в своей функции средства обмена и – особенно – средства платежа (напомню: почти все финансовые активы в XXI веке так или иначе производны от кредитных обязательств).

Таков второй шаг марксовой теории кризисов:

Разрыв актов купли – продажи во времени, относительная самостоятельность денежной формы в функции средства обращения и – особенно – средства платежа, обнажают проблему реализации и создают потенциальную возможность кризиса реализации. В условиях приоритетного развития финансового сектора и его все большего отрыва от реального сектора эта возможность становилась все более и более реальной…

А теперь о превращении этой возможность в реальность.

Перенакопление капитала и материальная основа кризиса. Противоречия материального производства и рост превратного сектора как первопричины кризиса-2008

Хорошо известно, что в позапрошлом веке кризисы носили циклический характер и были достаточно тесно связаны с волнами циклического обновления основного капитала. Первоначально эти волны рассматривались только как 7-10 летние циклы, связанные с обновлением оборудования (именно они и исследуются Марксом в «Капитале»), затем появились работы Кондратьева и его последователей, посвященные длинным волнам конъюнктуры. Постепенно материальную основу кризиса стали связывать и с периодической сменой технологических укладов. И это общеизвестно.

Относительно менее известны, пожалуй, более важные аспекты марксистской теории кризисов. С точки зрения автора «Капитала» кризис перепроизводства из потенциального становится реальным, тогда, когда возникают столь значительные массы перенакопленного капитала, что значительная часть предпринимателей не может далее осуществлять свою деятельность, получая прибыль, близкую к средней, или вообще продолжать прибыльное воспроизводство (оказываются на грани банкротства или банкротятся). Точного количественного определения этой границы, конечно, нет и быть не может, но качественно она определяется так, что волна банкротств и/или свертывания активности бизнеса оказывается столь значительна, что вызывает не только приостановку роста, но и спад. Сначала в отдельных отраслях экономики, а затем и в экономике в целом.

Что же такое перенакопление капитала? Маркс выводит этот феномен из анализа закона-тенденции нормы прибыли к понижению. До недавнего времени это положение марксизма подвергалось систематической критике, причем часто некорректной: дело в том, что сам Маркс писал именно о тенденции, подробно анализируя причины ее возникновения и противодействующие ей факторы. Первые в современных условиях существенно изменились, вторые стали значимее. Так что опровержения марксизма здесь не состоялось. Но состоялось совершенно справедливое заключение, что вследствие существенного изменения материально-тезхнических основ и системы производственных отношений капитализма, произошедших за последние полтора столетия, норма прибыли не имеет тенденции к постоянному падению[21]. Это объясняется, в частности, тем, что лежащий в основе тенденции нормы прибыли к понижению рост органического строения капитала был и остается закономерностью для индустриального типа развития. Современные технологии, предполагающие приоритетное развитие человеческих качеств и творческого содержания труда, производство прежде всего знаний, а не машин и оборудования (кстати, развитие технологий именно в этом направлении было строго предсказано-выведено Марксом еще в 1857-1859 гг.) изменяют динамику органического строения капитала и, следовательно, нормы прибыли. Система же производственных отношений капитализма породила сложнейшую систему превратных, иррациональных и фиктивных форм капитала, «имеющего дело» с созданием и присвоением «ложной социальной стоимости». Все это, естественно, ставит проблему перенакопления капитала в принципиально новый контекст. Однако.

Однако само по себе перенакопление капитала в его строгом марксовом определении никуда не исчезло. Капитал, в силу как традиционных «старых», так и новых, связанных со специфическими закономерностями позднего капитализма (о них ниже) причин, по прежнему то и дело оказывается в положении перенакопленного, не способного приносить даже среднюю прибыль. И тогда в полный рост встают все те причины кризисов перепроизводства, о которых было сказано еще в «Капитале».

Что же происходит?

Давайте вспомним классику, а затем посмотрим на ее современные модификации.

Выше уже упоминалось о том, что процесс воспроизводства всего общественного капитала носит в условиях капиталистического способа производства циклический характер, и было указано на материальную основу этой цикличности, которая лежит в периодическом характере обновления основного капитала.

Далее. Появление и применение нововведений, значительно увеличивающих эффективность нового основного капитала, заставляет конкурирующих капиталистов также применять в широких масштабах аналогичные нововведения, приводя к волнам массового обновления основного капитала и общему росту деловой конъюнктуры. Начавшись в какой-либо одной отрасли, эти волны, благодаря межотраслевым связям и эффекту мультипликатора, распространяются на многие, если не на все, отрасли экономики. Исчерпание этого массового обновления сокращает спрос на средства производства и приводит к общему снижению конъюнктуры. Каков экономический механизм этого снижения?

Значительную массу капитала, новообразованного в процессе его накопления, оказывается невозможно применить с прежней нормальной средней прибылью, поскольку: 1) выросло органическое строение капитала (но до поры падение нормы прибыли компенсируется для капиталистов ростом ее массы в условиях экономического подъема, либо противодействующие факторы вообще не дают видимого снижения нормы прибыли); 2) спрос на новые средства производства не может до бесконечности удерживаться на уровне, характерном для периода массового обновления основного капитала. Но этот факт проявляется для промышленных капиталистов не сразу. Поначалу заминки с реализацией начинают ощущать торговые капиталисты – именно у них начинают залеживаться нереализованные товары. Промышленные капиталисты пребывают в спокойствии – ведь они-то уже продали свой товар торговым капиталистам, а потому превосходно могут обратить вырученные деньги в добавочный капитал, что они и делают, продолжая расширять производство, привлекая новых рабочих и даже увеличивая заработную плату.

A‘propos заметим: именно такая картина наблюдалась, в частности, в России осенью 2008 года: начавшись со сферы обращения кризис лишь постепенно стал подбираться к сфере производства. Предприниматели в промышленности, на транспорте и т.п. стали думать об угрозах, с ним связанных, на несколько месяцев позже, чем их коллеги по обращению.

И еще одна ремарка: отмеченные выше закономерности процесса вхождения в кризис позволяют отвергнуть объяснение циклических кризисов недопотреблением широких масс, ибо накануне кризиса оно как раз достигает наиболее высокого уровня.

Продолжим анализ. Тем временем торговые капиталисты, будучи не в силах реализовать свой товар, снижают цену, чтобы сократить убытки и реализовать хоть что-нибудь, а нехватку денег для платежей по собственным обязательствам пытаются покрыть за счет привлечения ссудного капитала сверх обычного уровня, беря займы в надежде на временный характер затруднений. Повышенный спрос на ссудный капитал и более рискованные условия предоставления кредитов ведут к росту ставки процента. Развивается кризис сбыта.

В следующем кругообороте уже промышленный капитал сталкивается с трудностями в реализации произведенного товарного капитала. Торговые капиталисты не в состоянии купить его даже в прежних размерах – ведь они не смогли полностью реализовать и ранее сделанные закупки. Кроме того, раз цена конечной реализации упала, они также предлагают приобрести товары у производителей по сниженным ценам. А ведь промышленный капитал уже успел расширить производство!

Итак, значительная часть товаров не реализуется, а те, что реализуются, продаются дешевле, чем раньше. Начинается кризис перепроизводства. Денежная выручка падает, и промышленные капиталисты, в свою очередь, вынуждены делать добавочные займы, чтобы расплачиваться по своим обязательствам. Ставка ссудного процента взлетает еще выше.

В результате развертывания описанных выше процессов оказывается, что нормальная средняя прибыль предыдущего периода превратилась в недостижимую мечту. Общая норма прибыли падает, а значительная часть индивидуальных капиталов несет убытки. Разорившиеся торговые и промышленные капиталисты оказываются не в состоянии вернуть взятые кредиты. Поэтому ряд банков (особенно те, которые проводили рискованную кредитную политику) также оказывается в затруднительном положении и разоряется. Начинается банковский кризис. Банкротство банков приводит к панике среди вкладчиков – они начинают спешно изымать свои вклады из банков, ставя те в еще более затруднительное положение.

Здесь следует сделать оговорку: в отличие от «старой» модели в условиях 2008 года цепочка кризисных явлений развертывалась несколько иначе. Начавшись в США с проблем ипотечного кредитования она вызвала значительные потери банковского сектора и лишь затем кризис стал угрожать всем остальным сегментам экономики. Причины этого – в специфике сегодняшнего капитализма. В частности в развертывании процесса так называемой «финансиализации». Но об этом в следующем разделе.

Невозможность прибыльно реализовать свой капитал можно расценивать как перенакопление капитала: появляется масса капиталов, которые не в состоянии приносить прибавочную стоимость (тем более – среднюю прибыль), а потому являются относительно излишними. Множество капиталистов вынуждено сокращать, приостанавливать или вообще ликвидировать свою деловую активность. Вместе с излишними капиталами образуется и относительно излишняя рабочая сила. Растет резервная армия труда. Вместе с ростом безработицы падает заработная плата тех, кто удержался на своих рабочих местах. Капитал идет на урезание всех и всяческих расходов, чтобы возможно более сократить издержки производства и поднять норму прибыли (или вообще получить хоть какую-нибудь прибыль).

Падение доходов как капиталистов, так и основной массы населения (наемных рабочих) ведет к падению нормы сбережения. Население сокращает сбережения для поддержания уровня потребления. Капиталисты-предприниматели для поддержания текущих расходов отказываются от долгосрочных инвестиций. Одновременно сокращается и предложение ссудного капитала, и спрос на него. Происходит дальнейшая декапитализация банковской системы.

Такое развитие событий переводит капиталистический цикл в фазу депрессии. Производство медленно сокращается или стоит на одном уровне, безработица весьма высока. За счет «выведения из игры» перенакопленных капиталов (то есть тех, которые не в состоянии найти прибыльное применение) постепенно восстанавливается нарушенная сбалансированность капиталистического хозяйства. «Выжившие» капиталы – как правило, наиболее эффективные с точки зрения производства прибыли, а также принявшие экстраординарные меры для восстановления своей прибыльности, – начинают медленно расширять производство. Восстанавливается связь промышленного, торгового и ссудного капитала, однако при более низком объеме операций, чем в период предшествовавшего подъема. Рынок фиктивного капитала стабилизируется, но его активность и уровень цен на нем стоят на очень низком уровне.

Вместе с начавшимся ростом производства начинает понемногу снижаться уровень безработицы. Сохранившийся в банках ссудный капитал не может лежать без движения – он также ищет прибыльного применения и начинает предлагать действующим промышленникам и торговцам займы по более низкой ставке процента. Начинается оживление производства. Постепенно оживление производства распространяется на все большее число индивидуальных капиталов и целых отраслей хозяйства. Оживление перерастает в фазу подъема, и весь цикл повторяется сначала.

Отличие современного капиталистического цикла от того, который сложился во времена К.Маркса, заключается в том, что в XIX – первой половине XX вв. кризис проявлялся, прежде всего, в перенакоплении товарного капитала, а потому выступал как кризис перепроизводства. Современные методы изучения рынка и учета движения товаров позволяют гораздо более оперативно реагировать на заминки со сбытом и даже прогнозировать их. Поэтому перенакопление товарного капитала хотя и происходит, но в гораздо менее значительных масштабах, и происходящее перенакопление капитала проявляется в первую очередь как перенакопление производительного капитала, выражающееся в растущей недогрузке производственных мощностей.

Кроме того, вместе с сокращением длительности цикла обновления основного капитала постепенно сокращается и длительность делового цикла. Если во времена Маркса кризисы наступали с периодичностью примерно в 11-12 лет, то сейчас промежуток между циклами сократился до 6-8 лет.

Еще более значимые изменения цикла и, прежде всего, кризиса, связаны с приоритетным развитием финансового капитала.

Но обо всем по порядку.

Начнем с проблемы материальной основы кризиса 2008 года. Здесь все далеко не очевидно, ибо нет ни сколько-нибудь завершенных статистических исследований, ни (сколько известно авторам) общепринятых решений проблемы цикла обновления основного капитала и смены технологических укладов в современную, переходную к «обществу знаний», эпоху. Однако выглядит достаточно обоснованным утверждение (оно базируется на известных фактах приоритетного развития и последующего кризиса ряда значимых фирм в области high tech’а), что к середине 2000-х годов стала завершаться волна перехода к качественно новым производственным системам во всех основных секторах экономик развитых стран. В частности, к настоящему времени оказался близок к завершению процесс экстенсивной экспансии компьютерных технологий, Интернета и телекоммуникаций (мобильной связи, кабельного телевидения и т.п.). Все это можно считать косвенными признаками материальной основы циклического кризиса.

И если в прежние десятилетия эти процессы сглаживались государственным регулированием, то в нынешнюю эпоху повального торжества неолиберальных стратегий это регулирование оказалось на задворках. Зато на крыльце появился иной процесс, оказавший не тормозящее, а стимулирующее влияние на развертывание процесса перенакопления капитала.

Речь идет о том, что авторы этого текста еще в конце прошлого века назвали приоритетным развитием превратного сектора.

Несколько пояснений. В своих работах последнего десятилетия мы постарались показать, что для позднего капитализма вообще и его неолиберальной фазы в особенности, стало характерен перелив наиболее производительных ресурсов (человеческих, финансовых и т.п.) из сферы материального производства и того, что принято называть «человеческим развитием» в иные сферы. Это такие области, где не создается ни материальных благ, ни средств развития человеческих качеств: финансовые спекуляции и многообразные формы посреднической деятельности – раз; «индустрия досуга и в особенности – отрасли масс-культуры – два; переразвитая сфера военно-промышленных расходов – три; гипертрофированно переразвитая сфера бюрократического государственного и корпоративного управления – четыре… Перечень можно продолжить, но читателю и так, мы думаем, понятно, о чем идет речь.

Во всех этих сферах (во всяком случае, с точки зрения марксистской теории, а именно ее правоту мы сейчас и стремится показать) не создается стоимости. Создаются лишь превратные формы (отсюда и имя – «превратный сектор») богатства, ложная социальная стоимость.

Как этот процесс связан с перенакоплением капитала? А очень просто: он сам по себе стал следствием фундаментального (выходящего за масштабы циклического) перенакопления капитала в «реальном секторе». Уже много десятилетий назад капитал оказался ограничен своими собственными пределами развития. Он не мог далее эффективно применятся, принося хотя бы среднюю прибыль, в отраслях, содействующих прогрессу производительных сил, человека. И он выплеснулся в превратные сферы. Этот «выплеск», с одной стороны, открыл новые сферы экстенсивной экспансии капитала, а с другой – частично «разрядил напряженность» в реальном секторе. И хотя все последние десятилетия норма прибыли в отраслях превратного сектора, как правило, превышает ту, что характерна для реального (что подтверждается все большими инвестициями в эту сферу со стороны даже производственных кампаний), последний продолжает развиваться.

Следовательно, перенакопление капитала в условиях позднего капитализма конца XX – начала XXI веков результируется едва ли не главным образом в приоритетном развитии превратного сектора, прежде всего, финансовых спекуляций и других форм спекулятивной посреднической деятельности.

Подытожим: теоретически картина перенакопления капитала в условиях приоритетного развития превратного сектора должна была бы выглядеть следующим образом. Капитал в реальном секторе встречает все большие затруднения в прибыльном вложении и все активнее устремляется в сферы финансовых спекуляций и посреднической деятельности. В этих сферах развертывается ажиотажный спрос и происходит искусственное нагнетание конъюнктуры. В надеже на ее дальнейший рост в эти области устремляется все большие капиталы, которые идут на все более и более рисковые вложения. Далее все как в классическом цикле: перегрев конъюнктуры и кризис перепроизводства, банкротства и т.п.

А теперь давайте посмотрим на процесс развертывания кризиса-2008 в эпицентре этого феномена – в США. С чего начался этот кризис? С затруднений фирм, осуществлявших по сути дела спекулятивное ипотечное кредитование (как еще можно оценить кредитование очевидно не качественных заемщиков в надежде на конъюнктурный рост цен на недвижимость?). Что стало следующим шагом в развертывании кризиса? – Банкротство финансовых корпораций. Что делается в течение последних месяцев правительством США («План Ольсена»)? – Скупка «плохих долгов» (прежде всего, связанных с ипотечным кредитованием), т.е. спасение экономики от лавинообразного процесса распространения перенакопленного капитала превратного сектора на все остальные сферы экономики.

Но это еще не вся марксистская теория кризиса даже в ее самом простом изложении. Эта теория будет очевидно не полной, если мы не обратимся к анализу фиктивного капитала. Последний был исследован Марксом в III томе «Капитала», став одним из завершающих аккордов его исследования капитализма, и с той поры, превратившись в финансовый капитал, стал едва ли не господствующей формой этого производственного отношения.

Фиктивный капитал: финансиализация как мультипликатор кризиса

Одна из интереснейших и относительно мало привлекающих внимание тем «Капитала» – фиктивный капитал. Показав природу кредита как средства экстенсивной и интенсивной экспансии капитала, Маркс (NB!) из анализа этого явления выводит образование акционерного капитала и, как следствие, появление фиктивного капитала – капитала, который «живет» исключительно как некоторый знак возможного получения прибыли и имеет свою стоимость только как производная нескольких параметров, весьма далеких от процесса создания стоимости. Это ожидаемые дивиденды (которые лишь косвенно зависят от успешности процесса извлечения прибыли фирмой, выпустившей акции), ставка процента (т.е. параметров функционирования общественного ссудного капитала) и конъюнктура фондового рынка[22]. Все это параметры, непосредственно являющиеся субъективными, зависящие от прежде всего случайных соотношений и поведения рыночных агентов. Здесь характерный для рынка вообще отрыв цены от стоимости как бы «возводится в степень». Материальная основа – движение общественного абстрактного труда, стоимости – оказывается столь далека от непосредственного процесса «оценки» [фиктивного] капитала (величины капитализации), что играет уже незначительную роль. И только в период кризиса, в период когда «будят спящую собаку» и докапываются до действительных основ – только в этот период выясняется, что этот капитал – фиктивен. И выясняется это в совершенно очевидной и брутальной форме – резком падении котировок акций, спаде на фондовом рынке. Последний недвусмысленно говорит обладателям казавшегося огромным фиктивного капитала: Ваши акции – фикция. Бумага. Некие виртуальные файлы. Это не товары. Это не стоимость. Это не капитал. Ибо «это» нельзя продать и «это» не приносит прибыли.

Итак, в рамках логики Маркса то, что сегодня называют «капитализацией фирмы», есть косвенная оценка фиктивного капитала, находящегося в собственности того или иного лица (персоны или корпорации). И этот капитал именно фиктивен. Не в том смысле, что он не реален – он вполне реален. А в том смысле, что это реальность особого рода. Этот капитал по своей природе количественно и качественно неопределенен. Он не может быть определен количественно, ибо в принципе не известно и не может быть даже приблизительно известно, какова его действительная величина, т.е. стоимость (выраженная, естественно, в денежном эквиваленте). Известна лишь постоянно изменяющаяся оценка, зависящая не от стоимости данного «товара» (товара-то как такового нет – есть лишь фиктивная производная от функционирующего капитала), а от производных второго, третьего и т.д. порядка факторов. Отрыв «капитализации» от стоимости столь велик, что он делает сомнительным и качество этого феномена как капитала: принципиально неизвестно, приносит ли он прибыль или убыток.

И именно эта неопределенность делает фиктивный капитал особенно чувствительным к кризисным явлениям.

Прошедшие после написания «Капитала» эпохи существенно изменили фиктивный капитал. Он стал основной формой финансового капитала, который превратился в господствующий вид капитала в прошлом и особенно нынешнем веках.

Эти изменения носили двоякий характер.

С одной стороны, как форма господствующего вида капитала, опирающегося на власть гигантских (распоряжающихся объемами общественного богатства, сравнимого с потенциалом средних государств) корпораций, сращенных к тому же с мощнейшими государствами мира, фиктивный капитал обрел гораздо большую устойчивость.

С другой стороны, он еще более оторвался от своей материальной основы, капитала тех сфер, где создается стоимость. Он стал виртуальным. Прежде, чем дать его теоретическую характеристику, заметим, что на практике это превращение приняло вид явления, названного на Западе «финансиализацией» [23].

Последняя характеризуется многими специфическими чертами, среди которых наиболее значимыми стали следующие. Во-первых, качественный и количественный сдвиг в пользу финансового сектора (растущие опережающими темпами объемы трансакций, более высокая норма прибыли, отток в эту сферу человеческих и иных ресурсов, образование новых институтов и т.п.). Во-вторых, едва ли не определяющее влияние этого сектора на всю системы аллокации ресурсов и координации (направления потоков инвестиций, принятие решений, структура цен и т.п. во всей экономике определяется ныне во многом конъюнктурой финансового сектора…). Кроме того, приоритетное развитие финансового капитала вызвало волну де-регулирования; финансовые спекуляции стали «регулятором»-субститутом государственного воздействия на экономику. В-третьих, существенно изменились отношения собственности (система прав собственности на постоянно «странствующий» фиктивный капитал – тема особого исследования) и распределения дохода. Наконец, вся система общественного воспроизводства приобрела многие специфические черты, среди которых резко возросшая зависимость этого процесса от случайных факторов, рисковость, нестабильность экономической системы, шот-термизм и т.п. черты, давшие содержательные основания для того, чтобы назвать эту систему «казино-капитализм». Результатом этого процесса стало формирование особого типа человеческого поведения, ориентированного на финансовые трансакции как главный способ жизнедеятельности и модель поведения. По мере развития финансиализации «Homo finansus» становится едва ли не господствующим типом личности (причем это характерно не только для предпринимателей, но и для потребителей).

Даже этот краткий и неполный перечень основных черт процесса финансиализации позволяет зафиксировать некоторые качественные изменения в природе капитала. Прежде чем сформулировать их, заметим, что существенным для понимания образовавшегося в последние десятилетия нового вида капитала является и развитие качественно новой технологической базы его функционирования. Процессы компьютеризации и развитие телекоммуникационных сетей создало новые возможности для развития финансового капитала как виртуального.

Капитал отныне живет в виртуальной среде, оторван от любого материального носителя. Он постоянно движется, это «капитал-странник» (термин Л.Игониной), причем движется со столь высокой скоростью (миллиарды долларов сменяют своих собственников каждую секунду; триллионы – каждый день), что это существенно изменяет самою природу капитала.

Вследствие этого виртуальный финансовый капитал стал капиталом, для которого характерна постоянная смена субъекта собственности и размытость, диффузия прав собственности. Как следствие он потерял такую характерную черту капитала как управляемость, планомерность процесса внутренней жизнедеятельности капитала (управление фирмой для виртуального капитала заменяется игрой на биржах, где господствуют не собственники акций, а «рейн-меркеры»…). Результатом этого становится относительное «выключение» этого капитала из процесса рыночного саморегулирования производства. Его величина, эффективность зависят в первую очередь не от качества продукции и издержек на ее производство, а от случайных факторов, от постоянно изменяющейся конъюнктуры рынков фиктивных «бумаг». Он отрывается от реального процесса поиска наиболее эффективных решений производства товаров и услуг и превращается в относительно самодостаточный мир спекуляций. Этот капитал не имеет более некоторой локализации в пространстве и времени экономической жизни. Он, выражаясь на языке постмодернизма, «де-терриализован», не имеет «прописки», «земли», к которой он был бы хоть как-то привязан. Как таковой он легко уходит из-под любого – национального и международного – государственного регулирования. И в то же время он оказывается виртуален двояко. Он виртуален с «технологической» точки зрения (живет в компьютерных сетях). И он виртуален во втором значении этого слова – он «вероятностен». Виртуальный финансовый капитал - это, возможно, деньги. А может быть и просто фикция. Денежные агрегаты (особенно М3), становясь чем-то производным от виртуального финансового капитала, перестают быть всеобщим эквивалентом и превращаются в особый рисковый капитал, «капитал-риск».

Безусловно, все сказанное выше – лишь одна сторона реального процесса общественного воспроизводства. Другая его сторона – «старые» функции финансового капитала, связанные с осуществлением кредитных операций, инвестиций и т.п. средств развития производства товаров и услуг.

Вот это-то противоречие двух сторон жизнедеятельности современного финансового капитала как капитала виртуального, «капитала-риск» и как средства развития системы общественного воспроизводства (ссудный капитал и т.п.) и проявляет себя особенно явно в период кризиса.

Виртуальный финансовый капитал, достигнув невероятных еще двадцать лет назад масштабов (сейчас он составляет более 500 трлн. долларов), превратился в своеобразный «черный ящик», живущий относительно независимо от системы общественного воспроизводства. Это именно «черный ящик»: он столь масштабен, изменения в его структуре и величине происходят столь быстро, он столь всемирен, что познание его внутренней структуры, системы взаимодействий и т.п. представляет собой принципиально неразрешимую задачу. Известно лишь, что он некоторым образом, как правило (но не всегда) реагирует на некоторые внешние «раздражители» (регулирующие меры крупнейших государств и международных финансовых институтов). Но не более того. Теоретически и практически выверенной модели жизнедеятельности этого «ящика» нет. Как такой «черный ящик» он способен как породить гигантский финансовый коллапс, так и «самоуспокоиться». Система не познаваема и не регулируема.

Монетаристы до недавнего времени считали, что эта система гарантированно способна развиваться на основе саморегулирования и, как ныне уже всем очевидно, несколько «ошиблись». Их оппоненты (в том числе – марксисты) совершенно строго могли сказать только одно: с большой (но не 100%) вероятностью можно было ожидать наступления кризиса этой конструкции, этого виртуального финансового ящика. Мы говорили, что этот кризис может разразиться в любой момент (но в том и дело, что «может» и что «в любой» – никто в принципе не мог сказать, когда именно это произойдет и обязательно ли произойдет; мы могли утверждать и утверждали на протяжении последнего десятилетия лишь то, что скорее всего и в ближайшее время такой кризис может случиться).

В этих условиях mainstream’у кажется возможной только одна стратегия взаимодействия с этим монстром: «кормить» его (как в страшных сказках, в которых жители кормят нависшего над городом дракона, отдавая ему самых красивых девственниц).

Впрочем, если использовать образы, то мы бы сравнили нынешнюю финансовую надстройку скорее даже не с драконом или «ящиком», а с пузырем (благо этот термин стал для финансистов уже строгой категорией). Гигантским черным пузырем, нависшим над человечеством (без преувеличений).

Кризис 2008 года обнажил огромные прорехи в этом пузыре и оттуда пошел зловонный, душащий экономику и жизнь газ «плохих долгов», банкротств, увольнений и т.п.

Так что же делать с этим ящиком-драконом-пузырем?

Марксистский анализ государства и социальных интересов. Сценарии преодоления кризиса-2008 и посткризисной модели экономики

Критика классической марксистской трактовки государства как машины по реализации экономических, социальных и политических интересов буржуазии общеизвестна. Несколько менее известно то, что эта характеристика – лишь малая толика марксистской теории государства как института капиталистической общественно-экономической системы (о государстве вообще мы в данном тексте речь вести не будем). Марксистская теория государства, во-первых, фиксирует противоречие функций государства как «комитета по управлению делами буржуазии» (политический орган, реализующий интересы капитала как конкретно-всеобщего отношения буржуазной системы), с одной стороны, и органа обеспечения стабильного функционирования социума в целом – с другой.

Это противоречие имеет разные формы своего проявления. В условиях относительной стабильности и прогресса системы, при усилении активности граждан и, прежде всего, наемных работников, на первый план выходит последняя функция и государство эволюционирует в сторону большей социальной ответственности. В условиях кризиса же наиболее ярко проявляется его первая ипостась: государство начинает непосредственно проводить в жизнь интересы капитала. И только рост социальной активности граждан и/или угрозы самому существованию системы (как в случае Великой депрессии, развертывавшейся на фоне ускоренного роста СССР) заставляет буржуазное государство идти на компромиссы.

Ниже мы покажем, что именно делали в условиях кризиса-2008 президенты и правительства таких стран как Россия и США, а сейчас пойдем дальше. Марксистская теория государства, во-вторых, развиваясь на протяжении последних полутора веков, показала, что внутренние противоречия капиталистического способа производства обусловливают объективную необходимость включения государства в экономическую деятельность.

Причем приоритет в обосновании этого вывода принадлежит именно марксистам, а отнюдь не Кейнсу. Еще в самом начале ХХ века эту закономерность выделили марксисты России (в том числе, В.Ульянов), затем Р.Люксембург и многие другие. Позднее идеи косвенного государственного регулирования товарно-капиталистического сектора уже на практике была реализована в период новой экономической политики (20-е годы) в СССР – за десятилетие до Рузвельта и Кейнса.

Эти теория и практика марксизма показали, что государство в условиях позднего капитализма выступает как не только «ночной сторож» (субъект, устанавливающий «правила игры» и обеспечивающий их стабильность, в частности, гарантии прав собственности, устойчивость денежной системы и т.п.), но и как (1) капитал особого рода (государственная собственность и государственное предпринимательство, государственные закупки и трансферты и т.п.) и (2) субъект сознательного регулирования экономики, ограничивающий и корректирующий механизмы саморегулирования, характерные для рыночной системы.

При этом марксизм четко зафиксировал противоречие между объективной необходимостью развития такого регулирования и незаинтересованностью (в «обычном», стабильном состоянии экономики) капитала в развитии таких ограничений и регулирования.

История 2008 года оказалась на удивление близка к указанной модели. После падения СССР и резкого ослабления давления в сторону развития регулирования экономики со стороны социал-демократии и гражданского общества в 90-е годы в большинстве стран Севера началось некоторое свертывание государственного регулирования, обусловленное кроме того развитием глобализации и транснационального капитала. Все больше надежд возлагалось на механизмы саморегулирования рынка и так продолжалось вплоть до 2008 года. Если бы еще год назад кто-то сказал, что Дж. Буш распорядится увеличить государственные расходы на немного-немало 700 миллиардов долларов, то этого эксперта сочли бы… не будем использовать выражений, не подходящих для научного текста. Однако эта сумма уже ассигнована. То же (и в масштабах не меньших, если учитывать размеры экономики) делают и В.Медведев – В.Путин в России.

При этом по видимости парадоксальным выглядит то, что сторонники социально-ориентированной, регулируемой экономики и в США, и в России, и в других странах выступили против этих мер. Но этот парадокс относится именно к сфере видимости. На самом деле здесь перекрещиваются две разных, хотя и взаимосвязанных проблемы: вопрос о необходимости регулирования экономики со стороны государства и о том, в чьих интересах и за счет кого это регулирование будет осуществляться.

Кризис 2008 года вновь резко актуализировал старый добрый вопрос, которым при решении социальных проблем советовали задаваться еще авторитеты Античности: qui prodest? (кому выгодно?). Марксизмом это известное положение было развито вплоть до акцента на исследовании социально-экономических интересов конкретных общественных групп (в частности, классов, но не только: современный марксизм много тоньше и конкретнее, чем учебник сталинских времен с его проповедью вездесущего «классовго подхода»), скрытых за теми или иными экономическими действиями или решениями тех или иных экономполитиков.

В частности, нынешний кризис и программы по его элиминированию показали, что нарастание государственного вмешательства в экономику не всегда отвечает интересам большинства граждан (а его составляют, как известно, наемные работники). Так, в последние месяцы триллионы долларов, выделяемые из средств, полученных от граждан, направляются правительствами США и ЕС (не забудем и о России) на поддержку прежде всего частных финансовых институтов, т.е. именно тех экономических агентов, чья спекулятивная деятельность и чьи сверхвысокие доходы стали непосредственным спусковым крючком кризиса.

Анализ социальных интересов, лежащих в основе выработки программ выхода из кризиса, позволяет выделить две (против активизации государства в условиях кризиса не выступают даже крайне правые) основных группы решений.

Первая: необходимо поддержание финансового сектора экономики с целью (естественно!) обеспечения стабильности финансовой системы для предотвращения кризиса экономики, что отвечает интересам всех граждан страны (предотвращение обесценения вкладов, сохранение рабочих мест и т.п.). То, что для этого требуется поддержать собственников финансового капитала и возместить им потери от их неудачных спекуляций – это вопрос «технический», это вопрос средств выхода из кризиса, а не социальных (а уж тем паче классовых) приоритетов. С точки зрения сторонников этого решения другого выхода из кризиса просто нет. Самое смешное, что они правы: сохраняя их правила игры выйти из кризиса иначе, чем путем вливания «нового вина» (огромных ресурсов, полученных от налогоплательщиков), в «старые меха» стоящих на грани банкротства финансовых корпораций невозможно.

Другое дело, что можно изменить правила игры.

Но это уже вторая группа решений. Оно предполагает более или менее (в зависимости от объективных предпосылок и субъективных условий) радикальное изменение сложившейся финансовой системы, выход из кризиса за счет сокращения не только доходов, но и богатств (собственности) всех тех, кто активно инвестировал в финансовые спекуляции на протяжении последних десятилетий: те, кто включился в азартные игры казино-капитализма XXI века должны расплачиваться (по правилам всякого честного казино) не только текущим доходом, но всем своим состоянием. А если нечем платить - идти в долговую яму. Общество за проигрыш в финансовом казино никому ничего компенсировать не должно – таковы правила рынка (ни о какой социальной справедливости здесь речь не идет вообще). Средства госбюджетов в рамках этого сценария пойдут не коммерческим банкам, а непосредственно на поддержку производства, общественных работ, решение социальных проблем, не опосредуясь частными финансовыми институтами. (пример такого решения – прямое выделение в Китае более 500 млрд. долларов на развитие инфраструктуры, строительства, решение социальных, экологических и т.д. проблем).

Наиболее радикальный путь (мы в своих решениях остаемся в рамках капиталистического способа производства; социалистическая революция пока что не имеет достаточных предпосылок ни в России, ни в США) – социализация финансов. По сути дела – хирургическое вмешательство в финансовую сферу – удаление раковой опухоли (финансовых пузырей) при сохранении общественно-полезных функций финансовой системы. Эти шаги предполагают, в частности, но не только, национализацию крупнейших банковских институтов при гарантиях неприкосновенности вкладов и постепенной компенсации акционерам банков стоимости их акций в размере, который они имели в результате кризиса (ответственность за неудачные спекуляции должен нести спекулянт, а не общество), принудительное слияние в несколько крупных структур и передача под общественно-государственный контроль средних и мелких банков и т.д. Что касается гарантий вкладов, то они могут и должны быть осуществлены в полном масштабе только для мелких и средних вложений, связанных с получением заработной платы, пенсионными сбережениями и т.п. Вклады тех, кто хотел нажиться на спекулятивном финансовом буме, вкладывая крупные капиталы под высокие проценты гарантировать не логично: отправляясь в казино, каждый должен знать, что он может и продуться и компенсировать потери от этой страстишки общество не обязано…

Для поддержания производства материальных благ и услуг могут использоваться механизмы прямого государственного кредитования и финансирования, жесткого привязанного к реализации производственных программ. В России в первую очередь – так называемых «национальных проектов» (они должны иметь на порядок большие масштабы, чем сейчас) и программ перехода на инновационный тип развития.

Сказанное – не только авторская позиция. Эксперты, работающие с международными НПО (в частности, международной сетью АТТАК, поставившей своей целью сокращение финансовых спекуляций еще в начале 90-х гг. прошлого века) и социальными движениями (мировые сети «Интеллектуалы и художники за гуманизм», Всемирный форум альтернатив и др.) в течение последних месяцев не раз формулировали требования выхода из кризиса не за счет граждан.

Выделим только два аспекта.

Требование № 1. Отвечать – причем не только своим доходом, но и своим капиталом, своей собственностью, своим положением – за кризис должны те, кто виновен в его инициировании. Виновны же в этом, во-первых, все инициаторы и участники безудержной экспансии виртуального фиктивного финансового капитала (очень упрощенно их можно назвать финансовыми спекулянтами в самом широком смысле этого слова) – все те, кто «надул» огромный пузырь фиктивных финансовых ресурсов, Во-вторых, в этом виновны все те политические структуры (от президентов и правительства, до партий, одобривших и поддержавших эту политику, включая их идеологов, экспертов и т.п. лиц), которые проводили по сути дела монетаристскую политику безграничного доверия «невидимой руке» рынка, характерной для большинства стран и «несвятой троицы» (ВТО, МВФ И МБ) в последние десятилетия. Соответственно, кризис можно и должно преодолевать за счет резкого сокращения их доходов и собственности (уже упомянутые социализация и национализация банков, но не вкладов), расширения и ужесточения общественно-государственного контроля за финансовой сферой при полной прозрачности финансовых трансакций, закрытии оффшорных зон и т.п., при социальном ограничении инвестиций в финансовые спекуляции и выдавливании капиталов из этой сферы (за счет прямых институциональных ограничений, специального повышенного налогообложения и т.п.).

Требование № 2. Открытость, гласность и прозрачность обсуждения и принятия решений по проблемам выработки, принятия и реализации антикризисных программ. Да, финансы – это дело профессионалов, но профессионалы уже привели мировую экономику к вполне «профессиональному» кризису. Кроме того, есть разные профессионалы, предлагающие разные модели выхода из кризиса. Наконец, люди, гражданское общество каждой из стран и мировое гражданское сообщество должны знать и понимать, кто и какую цену заплатит за выход из кризиса, что, как и в чьих интересах (и за чей счет) будет сделано, кто и какую конкретно ответственность на себя принимает.

Возможны и более мягкие шаги, связанные исключительно с общественно-государственным контролем за финансовой сферой, ограничением спекулятивных финансовых операций и доходов от них и т.п. меры.

Все эти предложения не являются чем-то новым. Эксперты и интеллектуалы, принадлежащие к кругу противников неолиберальной, монетаристской политики и в России, и за ее пределами уже давно и детально прописали эти альтернативы, много более десяти лет назад показав, что финансовый кризис в условиях безудержной «финансиализации» возможен в любой момент. Поэтому у нас сейчас есть немалые основания для того, чтобы потребовать от тех, кто делает «реальную политику»: прислушайтесь к голосу тех, кто в отличие от вас показал, почему и как может наступить кризис и давно предложил пути выхода из него за счет тех, кто его породил, а не тех, кто страдал и страдает от финансовых спекуляций.

Впрочем, сам по себе этот призыв – глас вопиющего в пустыне.

Говоря о сценариях посткризисного развития, мы можем констатировать: если баланс общественно-экономических сил не сложится в пользу большинства граждан, то выход из кризиса будет идти по сценарию усиления концентрации капитала и дальнейшего укреплении некоторых крупнейших финансовых институтов (кто-то из них, конечно же проиграет) при резком ухудшении большей части предпринимателей в реальном секторе и существенном ухудшении качества жизни практически всех слоев наемных работников (в том числе занимавшего до кризиса явно привилегированное положение слоя «профессионалов»-финансистов). И этот сценарий пока что наиболее вероятен, судя по тому, на какие меры по «оздоровлению» экономики нацелены программы правительств ведущих стран мира.

В случае реализации этого сценария мы можем прогнозировать появление новой модели капитализма – реверсивной даже по отношению к неолиберальной модели глобального капитализма начла этого века. Это будет выход из тупика, в который в очередной раз уперся (и кризис тому свидетельство) глобальный капитал. Но выход назад и в сторону.

Конкретные черты этой посткризисной модели мы прогнозировали еще до кризиса. Ныне они становятся все более рельефными.

В экономике на смену внешнему торжеству свободного глобального рынка будет все более идти имперский протекционизм и все более активное использование государствами-метрополиями и контролируемыми ими наднациональными институтами (типа ВТО, МВФ, НАТО или их преемников) различных рычагов того, что можно условно назвать в духе неоклассики «рыночной властью» для обеспечения своих экономических преимуществ. Отношения наемного труда и капитала будут характеризоваться дальнейшим ослаблением профсоюзов, растущей дифференциацией доходов внутри социального слоя наемных работников (все более уходящего от классического состояния однородного класса) при дивергенции его на узкий слой высокооплачиваемых «профессионалов» и большинство индустриального и доиндустриального пролетариата, а то и прекариата[24]). Концентрация капитала продолжится, равно как и развитие новых форм фиктивного виртуального финансового капитала (можно, правда, прогнозировать его большую связанность с государством и еще меньшую прозрачность трансакций плюс развитие некоторых встроенных демпферов, парирующих чрезмерный «перенадув» пузырей; пар перенакопленного капитала можно спускать и вовремя, заранее перераспределяя триллионы долларов в пользу неудачно спекулирующих финансовых институтов).

Для обеспечения такой экономической модели потребуется про-имперская геополитика и еще более манипулятивная политико-идеологическая системы.

Для стран периферии (полупериферии) останутся сценарии полу-колоний («периферийных импереек»). Возможно так же образование мощных анти-имперских союзов (то же впрочем, довольно реакционного толка).

Идеологически все это будет сопровождать мощная волна правого неоконсерватизма.

Потенциал альтернативных сценариев (скажем, новой глобальной экономической сети с «правилами игры», аналогичными тем, что сегодня есть в Норвегии или Венесуэле: приоритет социально-экологических целей, ограничение крупного бизнеса, социализация образование, здравоохранения, финансов…) зависит от того, окажется ли достаточно мощным потенциал мирового гражданского общества и ряда государств, уже сейчас проводящих такую политику…

Впрочем, этот сценарий, на наш взгляд, маловероятен, хотя мы считаем важным его всяческую поддержку. Хотя бы для того, чтобы обозначить идейно-теоретические альтернативы, а так же побороться за компромисс или, крайне мере, соревнование в недалеком будущем двух предложенных выше крайних сценариев пост-кризисной эволюции/развития.

[1] Сокращенная версия статьи. Полная версия статьи публикуется на сайте www.aletrnativy.ru.

[2] Подробную библиографию работ и развернутое изложение позиции авторов по проблемам развития нового – глобального – капитала можно найти, в частности, в книге: Бузгалин А.В., Колганов А.И. Глобальный капитал. М.: УРОСС, 2004, 2007.

[3] См.: http://worldcrisis.ru/crisis/555379

[4] См.: http://www.quote.ru/rbc100/2008/11/index.shtml

[5] http://www.quote.ru/rbc100/2008/10/chapter1.shtml

[6] РБК, 2008, итоговый выпуск / 2009, № 1, с. 84.

[7] Подробнее см.: Глазьев С.Ю. О кризисе Глобальной финансовой системы. www.alternativy.ru.

[8] «В Штатах всеобщее снимание было приковано к отчёту по ВВП за третий квартал – ну и он не разочаровал. Самое смешное, что воспринят он был скорее позитивно – мол, мы ожидали большего падения: но, конечно же, это просто недоразумение. По официальным данным, ВВП снизился на 0.08% против второй четверти – или на 0.33% «в годовом исчислении»; если убрать из отчёта приписную ренту и гедонистические индексы, то снижение составит 0.54% вместо 0.33%; по отношению к прошлому году хотя бы частично избавленные от приколов статистики данные (дальше я буду приводить только их) говорят о росте ВВП на 0.46%; наконец, душевой продукт упал на 1.57% за квартал (но «в годовом исчислении») и на 0.48% за последний год. В целом вроде бы всё не так и страшно на фоне вроде как мрачного кризиса, верно? Но погодите – сам по себе ВВП мало чем интересен: это чисто бухгалтерский показатель денежного потока – давайте заглянем чуть поглубже в него. Итак, 0.56% добавила к ВВП «работа на склад» - т.е. та часть произведённого продукта, которая вовсе не нашла сбыта и добавилась к нераспроданным запасам; за вычетом складской динамики остаток («конечные продажи») показал минус уже на 1.1%, а в пересчёте на душу населения – на 2.2%. Но и это ещё не всё – нас очень интересует внутриамериканский спрос, поэтому давайте отделим его от внешнего: чистый экспорт (т.е. продажи товара, произведённого внутри США, но проданного за границу) добавил к динамике ВВП сверх того ещё 1.13% - стало быть, за вычетом ещё и его остаток («конечные продажи внутренним потребителям») упал на 2.2% в целом и на 3.3% в душевом выражении. Наконец, даже внутренний спрос в значительно мере был простимулирован мощным взлётом оборонных расходов и, как следствие, общих расходов государства – они подскочили сразу на 13.8%; если убрать в сторону ещё и эту часть покупок, то получится действительно о чём-то говорящий в плане реального спроса уровень конечных продаж внутренним частным потребителям – и тут мы имеем снижение на 3.4% в целом и на 4.4% на душу населения: ну и как, оптимизма поубавилось?» (Егинянц С. www.worldcrisis.ru).

[9] www.worldcrisis.ru

[10] Вот весьма впечатляющая хроника этих событий: «Европейские данные опять были в основном печальны. В Испании в октябре безработных стало на 7.34% больше, чем в сентябре; во Франции сентябрьский же дефицит торгового баланса оказался хуже прогнозов, несмотря на подешевевшую нефть; германский профицит, напротив, слегка подрос – но всё равно слабее, чем сулили эксперты; промышленные заказы в Германии в сентябре испытали катастрофический обвал на 8.0% (худший показатель с 1991 года), причём экспортные заказы рухнули на 11.4%; производство при этом упало на 3.6%; розничные продажи в зоне евро сократились в сентябре на 0.2% против августа и на 1.6% против сентября 2007 года; индикаторы деловой активности (PMI) в октябре вышли даже хуже катастрофических предварительных оценок, причём ситуация в Испании и Ирландии уже смахивает на глубокую депрессию. По оценкам Еврокомиссии, европейская экономика вошла в рецессию – и будет находится в ней как минимум весь 2009 год. Одним из сигналов быстрого снижения спроса стало сокращение вдвое производства стального гиганта ArcelorMittal – продолжение следует. Власти Германии обнародовали «мощный» (по их словам) пакет мер стимулирования экономического роста – хотя его стоимость (50 млрд. евро на 2 года) наводит на мысль о том, что слухи о «мощи» всё же сильно преувеличены; сама программа предусматривает льготы тем, кто рискнул купить автомобиль – а заодно расширения энергосбережения в жилых и коммерческих зданиях; кроме того, намечены налоговые льготы домохозяйствам, работы по ремонту дорожной инфраструктуры и кредиты малому и среднему бизнесу» (Егинянц С. www.worldcrisis.ru).